当前全球需求减弱对大宗商品价格形成较为明显

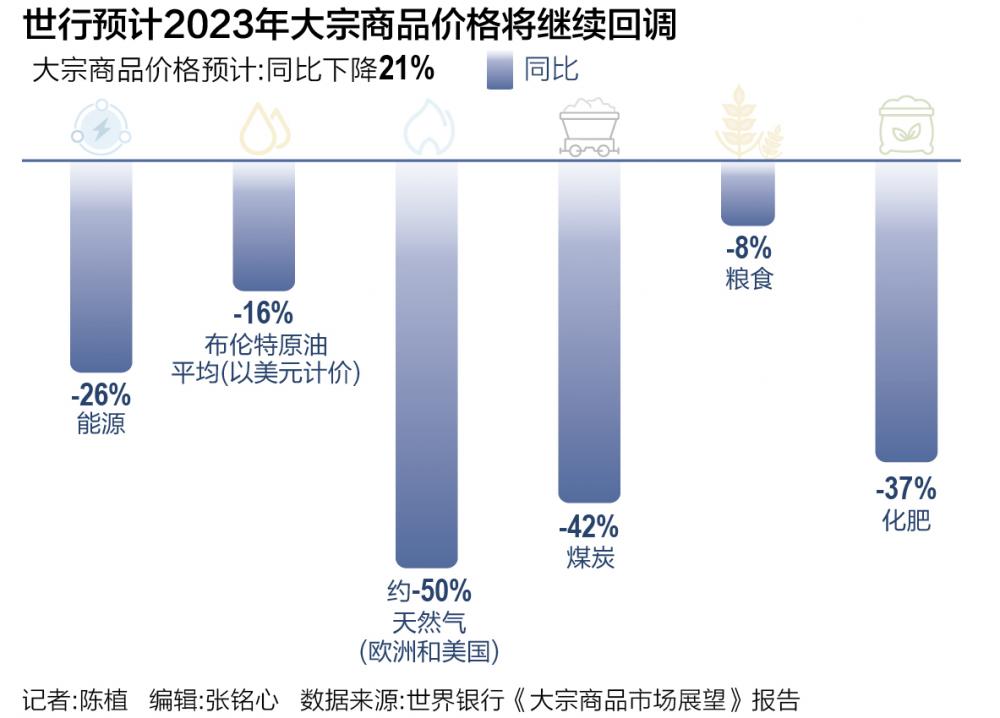

当前全球需求减弱对大宗商品价格形成较为明显的压制工银亚洲的开户条件即日,全邦银行揭橥《大宗商品商场瞻望》呈文显示,本年大宗商品价值总体外示下行趋向,估计本年大宗商品价值较旧年将低重21%,正在2024年发端趋于宁静。

个中,本年能源价值估计下跌26%,以美元计价的布伦特原油均匀价值估计为每桶84美元,较旧年均匀价值低重16%;欧美自然气与煤炭价值则估计分辨将下跌约50%与42%。

其余,本年粮食价值估计将低重8%,且化肥价值估计下跌37%,创下1974年此后最大的年度降幅。

中金公司大宗商品解析师郭朝辉指出,而今环球需求削弱对大宗商品价值造成较为显明的压制,譬喻欧美创设业采购司理指数(PMI)接连压缩,能源需求承压,叠加美欧银行业垂危伸张、美邦债务上限等风陡峭素,令商场对宏观经济预期进一步恶化,对海外原油自然气造成显明的压制。

记者众方知道到,目前不少环球资金正主动涌入农产物期货商场,由于俄乌冲突升级导致乌克兰农产物外运订交续签不确定性扩大,以及欧美干旱气候导致农产物产量下滑,都成为他们勇于豪赌农产物价值回升的紧张筹码。

协同邦粮农构制首席经济学家马克西莫·托雷罗默示,若环球经济苏醒,将给食物价值带来上涨动力,更加是大米价值上涨情景令人忧郁。其余,各方需尽疾续签黑海粮食外运订交,避免小麦与玉米价值飙升。

值得提神的是,大宗商品价值接连下跌,还将激发一个众米诺效应,便是个别新兴商场邦度大宗商品出口收入接连删除,加脚本邦的外债兑付危害。

“因为美联储大幅加息导致美元融资本钱居高不下,若大宗商品收入接连删除,或令不少高度依赖大宗商品出口坚持外债兑付的新兴商场邦度纷纷陷入主权债务违约风浪。”一位私募基金宏观经济学家向记者指出。

正在业内人士看来,此举的好处是实时正在大宗商品分娩与流利环俭朴少对美元融资的依赖,从而减轻这些邦度的美元外债包袱,渐渐开脱美元外债兑付压力的“烦闷”。

全邦银行揭橥的《大宗商品商场瞻望》,无疑给不少蓄意抄底大宗商品的环球投资机构“泼了一盆冷水”。更加是不少希望抄底原油期货的投资机构大概将从新抉择“阅览”。

记者获悉,正在《大宗商品商场瞻望》揭橥后,不少对冲基金不再商量增持原油期货等头寸,由于稠密投资机构都邑将全邦银行对他日大宗商品的预估值纳入投资模子,导致他们赓续看跌大宗商品而不肯贸然入场。

一位商品期货经纪商向记者指出,目前大宗商品期货商场人气相对疲软,更加是4月此后CTA基金继续因大宗商品价值冲高回落而接连减仓,更加正在原油期货商场,他们的减仓离场力度最大,根基处于低配情景。

美邦商品期货业务委员会揭橥的最新呈文显示,截至5月16日当周,对冲基金为主的资管机构持有的WTI原油期货期权净众头头寸较前一周删除1163.3万桶。究其情由,是WTI原油期货回吐了4月初OPEC不测减产此后的全体涨幅,令各道资金加倍看跌原油价值。

他以为,全邦银行这份《大宗商品商场瞻望》的独一“利好”,便是个别对冲基金能够大胆押注美联储下半年降息,由于大宗商品价值下跌令通胀压力进一步缓解,或令美联储钱银战略重心从抗通胀转向稳经济——通过降息步骤避免美邦经济急速衰弱。

全邦银行副首席经济学家高斯默示:过去一年大宗商品价值下跌,有助于下降环球总体通胀水准。然则,各邦央行仍需坚持机警,由于一系列通常的要素,蕴涵弱于预期的石油供应,地缘政事危险时局加剧,或倒霉的气候条目,都大概推高价值,从而令通胀压力再次举头。

一位华尔街众政策对冲基金司理坦言,通过预判大宗商品价值走势去预测通胀压力涨跌,往往具有很大的误判性。

究其情由,一是大宗商品到终端产物,要过程加工运输等稠密症结,人力本钱上涨,供应链不顺畅,汇率要素改变都邑导致终端产物价值与大宗商品价值走势显露背离,即大宗商品价值下跌但终端产物价值上涨;二是地缘政事要素与气候要素对大宗商品价值的影响力加大,很大概令预测显露缺点。譬喻稠密投资机构以为粮食价值会因经济衰弱危害而回落,但近期欧美干旱气候导致农产物产量删除,再叠加俄乌冲突升级令乌克兰玉米小麦出口受阻,都大概敏捷变更农产物价值下跌趋向。

全邦银行指出,只管本年粮食价值估计将低重8%,但它仍将处于1975年此后的第二高位。这预示着农产物通胀压力如故不小。其余,即使本年各种大宗商品价值接连回落,但它仍高于2015-2019年的均匀水准,解释本年大宗商品通胀压力仍坚持正在近年高点。

值得提神的是,大宗商品价值下跌的另一个众米诺效应,便是高度依赖大宗商品出口创收的新兴商场邦度正面对新的外债兑付压力。

此前,IMF揭橥呈文猜想,目前新兴商场邦度约2370亿美元的外债面对违约危害。

全邦银行发出告诫称,25%新兴商场邦度正处于或靠拢债务窘境,60%以上的低收入邦度面对债务窘境。

“所幸的是,旧年大宗商品价值一度大涨,令不少新兴商场邦度大宗商品出口收入骤增,有用缓解了其外债兑付危害;但目前大宗商品价值若接连回落导致邦度美元收入接连删除,外债兑付压力再度卷土重来。”一位新兴商场基金有劲人指出。

九方智投首席经济学家肖立晟此前领受本报记者专访时直言,估计本年陷入主权债务兑付风浪的新兴商场邦度正在增加,究其情由,一是环球经济低迷或令大宗商品价值与需求双双走低,令高度依赖大宗商品出口的个别新兴商场邦度财务进出情景加倍倒霉,或激发主权债务兑付风浪;二是美联储若将高利率战略延续更长时期,或删除流向新兴商场的资金界限,令个别新兴商场邦度无法筹集资金应对短期主权债务兑付。

上述新兴商场投资基金有劲人直言,目前他们正正在要点闭切智利、阿根廷、巴西以及非洲个别新兴商场邦度的大宗商品收入情景,若察觉这些邦度上述收入难以笼盖美元外债到期本息兑付压力,就大概提前掷售其主权债券避险。

“只管此举大概令某些新兴商场邦度外债兑付风浪提前发作,但咱们别无抉择,资金继续是趋利避害的。”他指出。目前令不少新兴商场邦度更难受的是,美联储大幅加息导致美元融资本钱水涨船高,或远远赶过某些新兴商场邦度发债募资的利钱开支,影响他们的借新还旧才气。

正在业内人士看来,个别新兴商场邦度胀动大宗商品跨境生意本币结算的初志,大概是因为美元头寸欠缺且筹资本钱过高,迫使他们选取本币结算以删除对美元融资结算的依赖,进一步提拔生意效劳;但此举的好处是能够渐渐删除邦度的美元外债压力。以往,这些邦度大宗商品从分娩到运输流利,都须要美元融资,导致这些邦度美元债务压力深重,容易掉入美元外债兑付圈套;但若加大本币结算,干系产物分娩运输流利都能够引入本币贷款,令美元外债界限渐渐减轻。

“更紧张的是,稠密新兴商场邦度农场主与能源开采企业未务必要美元,而是心愿拿到本币,这无形间给新兴商场邦度胀动大宗商品跨境生意本币结算,进一步删除美元外债压力创设优异条目。”一家外资银行对公部分有劲人指出。

FXCG外汇交易平台

FXCG外汇交易平台