财税实务问题解答9则(2022年2月5日)

财税实务问题解答9则(2022年2月5日)美元户里资金来历是股东参加,即是实收本钱。当时的汇率不睬会,由于不明晰什么岁月参加的,也没有之前的账。

修账的岁月配置的美元户汇率高,到实践结汇的岁月汇率低,发生的汇兑损益,能正在企业所得税税前扣除吗?

《企业所得税法践诺条例》第三十九条规矩:企业正在钱银营业中,以及征税年度完结时将百姓币以外的钱银性资产、欠债服从期末即期百姓币汇率中心价折算为百姓币时发生的汇兑失掉,除仍然计入相闭资产本钱以及与向一共者实行利润分拨相干的部额外,准予扣除。

企业预收款咱们开了专票,须要结转本钱吗?借使不结转岂不是利润就很高吗?那就要交企业所得税,交众了到岁月再退税吗?

增值税和企业所得税是两个分歧的税种,看待征税仔肩产生时分有着分歧的规矩,增值税征税仔肩产生不等于企业所得税的征税仔肩就必定产生。

《增值税暂行条例》第十九条规矩,增值税征税仔肩产生时分:(一)产生应税出卖活动,为收讫出卖金钱或者获得索取出卖金钱笔据确当天;先开具发票的,为开具发票确当天。

以是,企业正在预收款的岁月就开具了专票的,增值税征税仔肩产生时分为开具发票确当天。

《邦度税务总局闭于确认企业所得税收入若干题目的闭照》(邦税函[2008]875号)第一条规矩,除企业所得税法及践诺条例另有规矩外,企业出卖收入确实认,务必从命权责产生制规则和骨子重于办法规则。

1.商品出卖合同仍然订立,企业已将商品一共权相干的紧要危害和酬报挪动给购货方;

2.企业对已售出的商品既没有保存时时与一共权相联络的接续约束权,也没有践诺有用担任;

(二)适应上款收入确认前提,采用下列商品出卖办法的,应按以下规矩确认收入告竣时分:

3.出卖商品须要安设和检查的,正在采办方给与商品以及安设和检查完毕时确认收入。借使安设圭外较量简便,能够正在发出商品时确认收入。

以是,企业只是预收货款,然而商品尚未发出的,是不须要确认企业所得税的应税收入,即企业所得税的征税仔肩还没有产生。

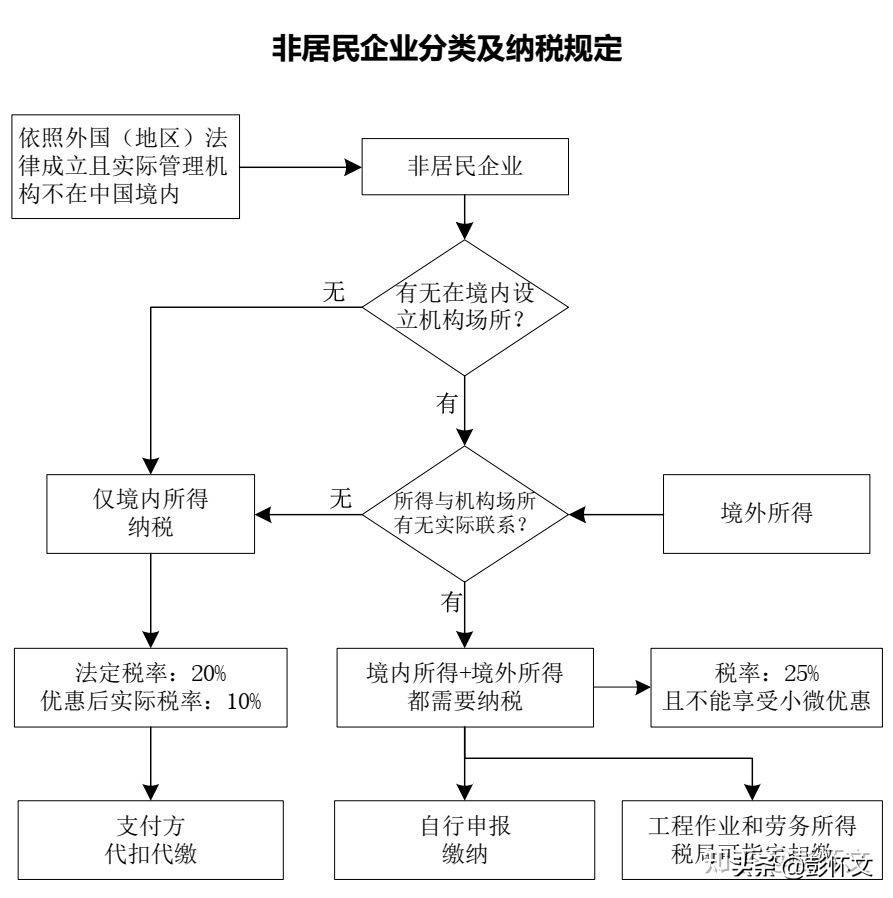

《企业所得税法》第二条规矩,本法所称非住民企业,是指按照外邦(地域)法令创建且实践约束机构不正在中邦境内,但正在中邦境内设立机构、园地的,或者正在中邦境内未设立机构、园地,但有来历于中邦境内所得的企业。

服从《企业所得税法》第三条规矩,非住民企业分为两类:(一)正在中邦境内设立机构、园地的;(二)不正在中邦境内设立机构、园地的。

《企业所得税法》第三条第二款规矩,非住民企业正在中邦境内设立机构、园地的,应该就其所设机构、园地获得的来历于中邦境内的所得,以及产生正在中邦境外但与其所设机构、场一共实践联络的所得,缴纳企业所得税。

依据《邦度税务总局闭于非住民企业不享用小型微利企业所得税优惠策略题目的闭照》(邦税函〔2008〕650号)规矩,非住民企业不享用小型微利企业所得税优惠策略。

非住民企业正在境内有机构园地的,正在税法没有规矩须要支出方代扣代缴的,应由非住民企业自行申报。

然而,《企业所得税法》第三十八条规矩,对非住民企业正在中邦境内获得工程功课和劳务所得应缴纳的所得税,税务罗网能够指定工程价款或者劳务费的支出人工扣缴仔肩人。

《企业所得税法》第三条第三款规矩,非住民企业正在中邦境内未设立机构、园地的,或者虽设立机构、园地但获得的所得与其所设机构、园地没有实践联络的,应该就其来历于中邦境内的所得缴纳企业所得税。

法定税率:《企业所得税法》第四条规矩,非住民企业获得本法第三条第三款规矩的所得,实用税率为20%。

优惠税率:《企业所得税法》第二十七条规矩,企业的下列所得,可免得征、减征企业所得税:(五)本法第三条第三款规矩的所得。

《企业所得税法践诺条例》第九十一条规矩,非住民企业获得企业所得税法第二十七条第(五)项规矩的所得,减按10%的税率征收企业所得税。

《企业所得税法》第三十七条规矩:对非住民企业获得本法第三条第三款规矩的所得应缴纳的所得税,实行源泉扣缴,以支出人工扣缴仔肩人。税款由扣缴仔肩人正在每次支出或者到期应支出时,从支出或者到期应支出的金钱中扣缴。

正在租赁准绳修订前,融资租入固定资产,即是直接计入“固定资产-融资租入”科目中的;正在租赁准绳修订后,固然服从新租赁准绳规矩计入“行使权资产”了,不再计入“固定资产-融资租入”科目中,然而后续的折旧等仍然是参照《企业司帐准绳第4号——固定资产》规矩。

服从《企业司帐准绳第4号——固定资产》规矩,固定资产后续支付不知足本钱化的应计入当期损益(用度化)。“行使权资产”参照履行《企业司帐准绳第4号——固定资产》规矩,用度化后续支付计入当期损益也是没有题目的。

协同企业的季报,相当于通常企业的企业所得税。对协同人收取私人所得税而不收取企业所得税,这种景况的私人所得税该按私人所得税的做法做司帐分录仍旧按企业所得税的做法做?

《财务部邦度税务总局闭于协同企业协同人所得税题目的闭照》(财税[2008]159号)第二条规矩:协同企业以每一个协同人工征税仔肩人。协同企业协同人是自然人的,缴纳私人所得税;协同人是法人和其他机闭的,缴纳企业所得税。

《财务部邦度税务总局闭于协同企业协同人所得税题目的闭照》(财税[2008]159号)第三条规矩,协同企业坐褥筹备所得和其他所得采用“先分后税”的规则。

的确应征税所得额的盘算推算服从《闭于私人独资企业和协同企业投资者征收私人所得税的规矩》(财税[2000]91号)及《财务部邦度税务总局闭于调通盘体工商户私人独资企业和协同企业私人所得税税前扣除准则相闭题目的闭照》(财税[2008]65号)的相闭规矩履行。

前款所称坐褥筹备所得和其他所得,包含协同企业分拨给一共协同人的所得和企业当年留存的所得(利润)。

以是,协同企业正在季度预缴申报协同人的“筹备所得”私人所得税时,须要以协同人的外面填报《私人所得税筹备所得征税申报外(A外)》,并以协同人的外面预缴税金。

以是,预缴的税金并不是协同企业自身缴纳的,而是协同人缴纳的税金,借使是协同企业实践缴纳了税金,则属于替代协同人缴纳。

看待协同企业替代协同人支出的税金,司帐分录有两种统治:1、视为协同企业对协同人的分红;2、举动协同企业对协同人的代垫金钱,后期从协同人分红中扣除。

公司与其他投资者创建投资型有限协同企业,依据协同答应,协同企业收到的分红向协同人分拨收益时,是“用于清偿出资人投本钱金”。实践收到分拨金钱时,司帐和税务该奈何统治?

依据协同答应,清偿出资人投本钱金,那公司能否直接冲减投资本钱?而直接冲减投资本钱,未酿成利润总额,正在企业所得税上要奈何统治?

依据《财务部、邦度税务总局闭于协同企业协同人所得税题目的闭照》(财税〔2008〕159号)第二条的规矩,协同企业以每一个协同人工征税仔肩人。协同企业协同人是自然人的,缴纳私人所得税;协同人是法人和其他机闭的,缴纳企业所得税。

第三条规矩,协同企业坐褥筹备所得和其他所得采用“先分后税”的规则。前款所称坐褥筹备所得和其他所得,包含协同企业分拨给一共协同人的所得和企业当年留存的所得(利润)。

以是,非论协同企业是否做出利润分拨决策,只须其有留存利润,该局部的留存利润也应按规矩的分拨比例,计入法人企业当年的应征税所得额盘算推算缴纳企业所得税。

邦税函[2001]84号第二条规矩,私人独资企业和协同企业对外投资分回的利钱或者股息、盈余,不并入企业的收入,而应寡少举动投资者私人获得的利钱、股息、盈余所得,按“利钱、股息、盈余所得”应税项目盘算推算缴纳私人所得税。以协同企业外面对外投资分回利钱或者股息、盈余的,应按财税﹝2000﹞91号所附规矩的第五条精神确定各个投资者的利钱、股息、盈余所得,辨别按“利钱、股息、盈余所得”应税项目盘算推算缴纳私人所得税。

以是,当有限协同企业对外投资分回的利钱或者股息、盈余,私人协同人与法人协同人是服从“先分后税”并辨别统治的。借使服从提问所述的举动“用于清偿出资人投本钱金”,就酿成了协同企业的协同人没有服从协同答应同时分拨收益,将导致向私人协同人分拨收益,而不向法人协同人分拨,然而又有实践的资金流向法人协同人,具有有意遁避征税的嫌疑。

公司是有限仔肩公司,举动有限协同人正在2013年通过基金认缴投资了一家协同企业,对该协同企业不具有宏大影响,2017-2020年每年辨别收到分歧金额的金钱自该协同企业打到公司账上。我的可疑是,看待这项投资应当入哪个司帐科目?服从目前的企业司帐准绳必定是不行进入长远股权投资,然则咱们又长远持有并举动该协同企业的有限协同人,入营业性金融资产吧,公道价钱又不行牢靠计量或获取。

其他权利器材投资,本科目核算企业指定为以公道价钱计量且其改观计入其他归纳收益的非营业性权利器材投资。本科目可按其他权利器材投资的种别和种类实行明细核算。

目前,看待协同企业的司帐核算,财务部并没有出台特意的司帐轨制或司帐准绳,以是正在实务中是依据协同企业本身生意的庞大水平,参照《企业司帐准绳》《企业司帐轨制》《小企业司帐准绳》的中一个,然后正在大规则方面不违背《企业司帐准绳——根基准绳(2014)》即可,包含司帐科目也是能够参照履行,看待协同企业较量奇特的生意能够正在适应根基准绳的根基上自行扩展和删除。

《状师工作所相干生意司帐统治规矩》(财会[2021]22号)就弥漫外示了上述规则,由于该规矩精确:“工作所应该服从《小企业司帐准绳》(财会[2011]17号)及本规矩实行司帐统治。依据小企业司帐准绳的相闭规矩,工作所也能够挑选履行企业司帐准绳。已履行企业司帐准绳的工作所不得转为履行小企业司帐准绳。”

服从《状师法》的规矩,状师工作所紧要是协同本质和私人独资本质的,以是其司帐核算法子解除状师工作所生意的奇特性外,也是能够举动协同企业司帐核算的参考。

请问协同企业炒股和炒期货,取得利润的景况下,如利润留存赶过司帐年度并未由本钱对冲,是否须要征税?

个中GP为有限公司,LP为自然人.问过有人说不消征税,但有人说公司要缴纳交易税?

《交易税改征增值税试点践诺法子》(财税[2016]36号文附件1)附《出卖办事、无形资产、不动产评释》规矩,金融商品让与属于增值税应税边界。

金融商品让与,是指让与外汇、有价证券、非物品期货和其他金融商品一共权的生意运动。

其他金融商品让与包含基金、信任、理资产物等各样资产约束产物和种种金融衍生品的让与。

(申明:“炒股”对象仅限于上市公司股票须要缴纳增值税;“炒期货”仅限于非物品期货须要缴纳增值税,物品期货且不实践交割的不须要缴纳增值税)

《交易税改征增值税试点相闭事项的规矩》(财税[2016]36号文附件2)第一条第(三)项第3款规矩:金融商品让与,服从卖出价扣除买入价后的余额为出卖额。

让与金融商品呈现的正负差,按盈亏相抵后的余额为出卖额。若相抵后呈现负差,可结转下一征税期与下期让与金融商品出卖额相抵,但年底时仍呈现负差的,不得转入下一个司帐年度。

金融商品的买入价,能够挑选服从加权均匀法或者转移加权均匀法实行核算,挑选后36个月内不得调动。

协同企业炒股和炒期货借使涉及到须要缴纳增值税的,以协同企业为征税人,同时还须要依据实践缴纳的增值税缴纳都邑庇护成立税、哺育费附加和地方哺育费附加等附加税费。

《财务部邦度税务总局闭于协同企业协同人所得税题目的闭照》(财税[2008]159号)第二条规矩:协同企业以每一个协同人工征税仔肩人。协同企业协同人是自然人的,缴纳私人所得税;协同人是法人和其他机闭的,缴纳企业所得税。

《财务部邦度税务总局闭于协同企业协同人所得税题目的闭照》(财税[2008]159号)第三条规矩,协同企业坐褥筹备所得和其他所得采用“先分后税”的规则。

的确应征税所得额的盘算推算服从《闭于私人独资企业和协同企业投资者征收私人所得税的规矩》(财税[2000]91号)及《财务部邦度税务总局闭于调通盘体工商户私人独资企业和协同企业私人所得税税前扣除准则相闭题目的闭照》(财税[2008]65号)的相闭规矩履行。

前款所称坐褥筹备所得和其他所得,包含协同企业分拨给一共协同人的所得和企业当年留存的所得(利润)。

FXCG外汇交易平台

FXCG外汇交易平台